A partir del próximo 13 de diciembre, se implementa un nuevo esquema de inversión en las AFORES conocido como «Fondos Generacionales». ¿En qué consiste? ¿En qué difiere del modelo actual? ¿Realmente te beneficia? Y si es así, ¿en qué forma?

¿Qué son los Fondos Generacionales?

Las Siefores actuales al desnudo

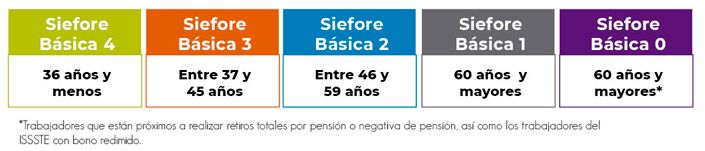

Actualmente, las Afores invierten el fondo para el retiro de cada trabajador en uno de 5 portafolios de inversión (las Siefores), según su rango de edad:

¿Qué significa esto? Que a una persona de 36 años que está en la Siefore 4, cuando cumpla 37 años, su Afore le retirará de forma automática el total de su ahorro de la Siefore 4, para depositarlo en la Siefore 3.

¿Y qué con ello?

- «Retirar el dinero» significa, en realidad, «Vender todas las posiciones del fondo de inversión». Por tanto, si el mercado está en un momento de minusvalía, el trabajador absorbe la pérdida.

- Los instrumentos donde invierte la Siefore son determinados por la edad media de las personas que pertenecen a la misma, siendo que la variación de rangos de edades es arbitraria:

- 18 años para la Siefore 4 (18 a 36)

- 8 años para la Siefore 3 (37 a 45)

- 13 años para la Siefore 2 (46 a 59)

- 5 años para las Siefore 1 (60 a 65)

- 13 años para la Siefore 0, (Considerando que la esperanza de vida en México es de 78 años en promedio)

En resumen, las Siefores no pueden ajustarse a las características particulares de la inversión de las personas en edades limítrofes (los que cambian de Siefore), por lo que la composición de los instrumentos donde se invierte su fondo para el retiro cambia de forma abrupta.

Los Fondos Generacionales al desnudo

Lo que se propone actualmente es lo siguiente:

En vez que el fondo de retiro del trabajador cambie de fondo de inversión al cambiar su rango de edad, que sea el portafolio el que se vaya ajustando conforme los trabajadores vayan creciendo en edad, de manera que pueda ajustarse de acuerdo a las características particulares de la generación a la que el trabajador pertenezca.

¡El esquema de inversión está cambiando radicalmente!

En este nuevo esquema, no es el ahorro de los trabajadores el que se ajusta a un nuevo portafolio cada cierto tiempo, sino que es su propio fondo el que va cambiando a través del tiempo.

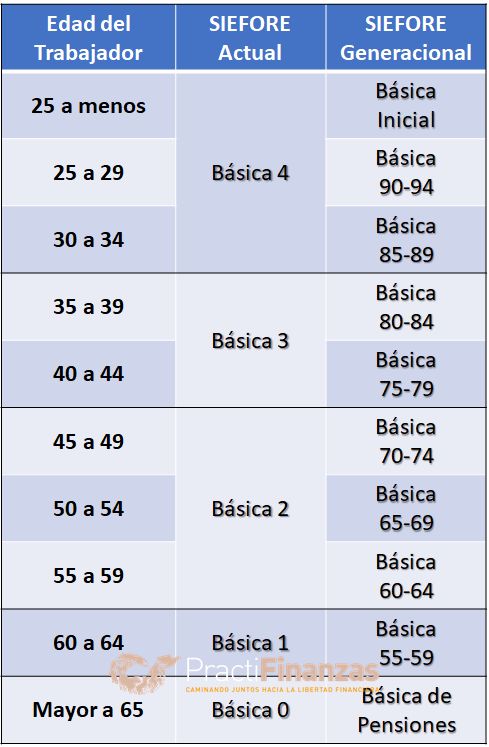

Otro cambio importante es que los trabajadores seguirán siendo agrupados en base a su edad, PERO ahora en base a quinquenios, es decir, periodos de 5 años.

¿Y cómo se definirán esos quinquenios? En base al año de nacimiento del trabajador, siendo éste el motivo de por qué se les llama Fondos Generacionales:

De esta manera, el trabajador de 36 años del ejemplo anterior, va a pertenecer a la Siefore Básica 80-84 (Los nacidos entre 1980 y 1984). Y cuando cumpla 40, en vez de cambiar de Siefore, se mantendrá en el mismo fondo de su generación, sin el riesgo de pérdida por vender y comprar posiciones que vimos anteriormente.

¿Y cuándo se ajusta el portafolio de inversión? Cuando las características particulares del fondo de inversión de la generación así lo requiera, sin cambios abruptos.

¿Y qué sucede con quienes pertenecen a la Siefore Básica inicial? En esta Siefore están las «semillas» de las siguientes Siefores Generacionales:

- Generación 95-99 (La cual se activará en el 2025),

- Generación 00-05 (La cual se activará en el 2030),

- y así sucesivamente

Beneficios de los Fondos Generacionales

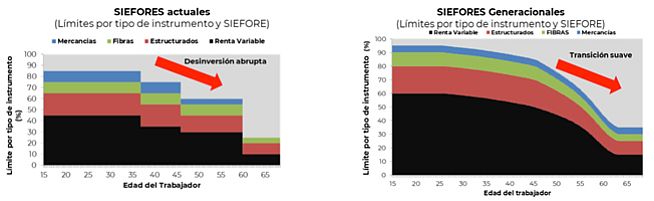

Una imagen vale más que mil palabras, así que comparemos los dos esquemas, el actual y el basado en fondos generacionales:

- Como podemos ver, hay más portafolios para un rango más pequeño de edades;

- Los trabajadores no cambian de portafolio, sino que los portafolios se ajustan conforme lo requiere la inversión de la generación en específico;

- Lo anterior suaviza la curva de disminución de inversión en instrumentos de riesgo (Acciones, Fibras, ETFs), que se traduce en mayores rendimientos para el trabajador a lo largo de su vida laboral;

- Un mayor rendimiento significa alcanzar un mayor capital para el retiro, y un mayor capital, se traduce en una mejor pensión.

Como la imagen original es pequeña, les comparto el índice de colores:

- Negro: Renta variable (Acciones de empresas, ETFs, etc)

- Rosa: Estructurados (Fondos de inversión)

- Verde: FIBRAS (Fideicomisos para adquisición o construcción de bienes inmuebles, desde plazas comerciales hasta proyectos como el tren maya)

- Azul: Mercancías (Entiéndase el mercado de materias primas)

- Gris: Renta fija (CETES, bonos bursátiles, deuda soberana)

¿Qué debemos tener en cuenta?

Las nuevas SIEFORES tendrán mayor exposición al riesgo

Como podemos ver en la gráfica anterior de la CONSAR, la SIEFORE 4 tenía un máximo de un 80% de exposición al riesgo, mientras que en la nueva SIEFORE Inicial es del 95%. Lo anterior se repite en todos los rangos de edades, y cuando llegamos a quienes están próximos a retirarse, mientras en el esquema anterior la exposición máxima al riesgo era del 25%, a partir de diciembre será del 40%.

¿Qué significa lo anterior?

- Para quienes están a 10 años o más de retirarse, significa obtener mejores rendimientos a lo largo de su vida laboral;

- Para quienes están próximos a retirarse, sin embargo, es un riesgo excesivo el cual puede disminuir su capital;

- Es posible que veas, más frecuentemente, minusvalías en el estado de cuenta de tu cuenta individual (Afore).

Un mayor rendimiento no soluciona el problema de las pensiones

El objetivo final de cambiar el esquema de inversión a Fondos Generacionales, es alcanzar una mejor pensión. O por lo menos eso es lo que dice la publicidad de la CONSAR.

Y si bien mejores rendimientos conllevan un mayor capital al momento de retirarnos, no podemos perder de vista que, para nuestro retiro, deberíamos ahorrar el 15% de nuestros ingresos (Fuente: Organización de Crecimiento y Desarrollo Económico, OCDE).

Por tanto, si bien es positivo el que se obtengan mejores rendimientos, de poco servirán si tus aportaciones siguen siendo, como hasta hoy, de tan solo el 6.5% de tu salario reportado al IMSS.

Así que hay que realizar aportaciones voluntarias. No hay otra… Pero no necesariamente en tu AFORE.

Las Afores se pueden nacionalizar (ya ha pasado en varios países, por ejemplo, Argentina), y gobiernos se han quedado sin dinero para pagar a los pensionados (caso de Grecia). En lo personal invierto desde hace 9 años en un fondo privado de para el retiro, que me da algo más del 10 anual. Con gusto le comparto la información a quien esté interesado en evaluar opciones.

Soy Ley 73, ¿Cómo me afecta?

Las personas que pertenecen a la generación de transición – aquellos que empezaron a cotizar antes del 1 de julio de 1997 -, no dependen del saldo de su AFORE para que el cálculo de su pensión, sino del salario promedio de cotización de los últimos 5 años cotizados.

¿Esto quiere decir que no tienen afectación alguna? No exactamente…

Si bien es cierto que el saldo de su cuenta individual se dará al IMSS para fondear su pensión, el saldo de las subcuentas SAR 92 y SAR 97, así como de las subcuentas para el retiro, se entregan en efectivo. Y el saldo de todas éstas, también se incrementa al tener un mejor rendimiento.

Así que, si bien no afecta al monto de la pensión, el tener mejores rendimientos sí permitirán obtener un mayor capital que se les entregará en efectivo al momento de pensionarse.

Y en la misma situación están aquellos que no tengan derecho a pensión, ya que dispondrán, a partir de los 65 años, del total que tenga ahorrado en su Afore incluidos rendimientos.

¿Y las FIEFORES apá?

¡Esta es la gran pregunta! Han sido anunciadas con bombo y platillo. Ya fueron autorizadas por el Senado. ¡Fueron presentadas por el Presidente Andrés López en persona! Y, sin embargo, no se mencionan ni en la página de la CONSAR, ni en la de la CONDUSEF… Cuando, en teoría, entrarían en vigor precisamente este mes de diciembre.

Este es sólo un ejemplo más de por qué no debes confiar a ciegas tu futuro financiero a intereses partidistas y políticos.

Eres tú quien va a vivir tu retiro, y serás tú quien tendrá que ajustar su calidad y estilo de vida al dinero que recibas durante tu vejez.

Si no tienes una estrategia, ¡es hora que la implementes, sin importar tu edad! Si gustas, sigue esta liga donde comparto mi estrategia para el retiro para que tomes ideas de ella. Y si ya tienes una, podría servirte para pulir la tuya.

¡Éxito!

Este artículo fue publicado por primera vez en practifinanzas.com. Si tienes interés en compartirlo publicándolo en tu blog o página web (reblogging), por favor sigue esta liga.

¿Tienes alguna experiencia que quisieras compartir con nosotros? ¿Te quedó alguna duda o inquietud? Déjanos tus comentarios, los cuales seguramente enriquecerán a otros lectores. Si te gustó este artículo y te pareció de utilidad, te invitamos a suscribirte sin costo para que recibas los próximos directamente en tu cuenta de correo. Estamos seguros de que serán de tu interés. También te invitamos a dar clic en Me Gusta de Facebook.

Referencias

- Mi estrategia para mantener una alta calidad de vida en el retiro – PractiFinanzas

- ¿Qué son y cómo se invierte en ETF’s? – PractiFinanzas

- ¿Qué es la deuda soberana o gubernamental? – PractiFinanzas

- Modificación del Régimen de Inversión para transitar, de un esquema de multifondos, a un esquema de fondos generacionales – CONSAR

- Llegan las SIEFORES generacionales – CONDUSEF

Hola Mauricio:

Al igual que muchos agradezco la excelente orientación que nos da; en lo personal le pedí una orientación antes de pensionarme y me fue muy útil por lo que también le doy las gracias.

Tengo mis dudas acerca de dejar mi retiro IMSS e ISSSTE en la afore porque veo que da mas intereses que el banco pero me interesaría sacarlos e invertirlos en ese instrumento de inversión que usted usa para su retiro. Me pudiera informar por email? Desde ahorita le doy las gracias y le deseo bendiciones del Altísimo….

Hola me gustaría recibir esa información sobre el fondo de retiro privado. Muchas gracias

Hola Daniel,

Te envié la información hace unos momentos a tu correo electrónico, confío te sea de utilidad.

Excelente inicio de semana!

Hola Mauricio,

Realmente es muy útil tu blog para tener cultura financiera, ¡¡¡muchas felicidades!!!.

Te platico rápidamente mi caso, apenas he empezado a trabajar a la edad de 25 años y deseo empezar de la mejor manera, podría sugerirme ¿cómo averiguar cuál es la mejor afore para mí o qué otras opciones hay?

Hola Limberth,

Gracias por las porras! El saber que la información que comparto te es de utilidad, es mi mayor recompensa.

Te felicito por tu visión de que es ahora, cuando empiezas en el mundo laboral, el mejor momento para preparar tu camino hacia la libertad financiera.

Respecto a cuál es la mejor Afore, son tres indicadores que te recomiendo revisar:

1) Rendimientos (Para tu SIEFORE 90-94 sigue esta liga)

2) Calidad en la atención a usuarios (No hay indicadores oficiales al respecto, así que es preguntando y solicitando información a la propia Afore)

3) Facilidad de acceder a sucursales en donde vives (Hay trámites que se tienen que hacer en persona)

Sugerencia: Enfócate para los puntos 2 y 3, en los primeros tres lugares de rendimientos. Sólo que estén muy mal en esos dos, pasa al 4°

Sobre qué otras opciones hay, tengo un artículo al respecto que te podría ser de utilidad, el cual encontrarás siguiendo esta liga.

Ahora bien, en otro artículo comparto la estrategia que estoy siguiendo para mi propio retiro, la cual te podría dar algunas ideas que te ayuden a pulir la tuya. Sigue esta liga.

Si gustas, podríamos conversar telefónicamente. Me apasiona el tema, y considero que conversando y rebotando ideas, es la mejor manera de adquirir conocimiento ¡y ponerlo en práctica! De estar interesado, coméntame y te contacto por correo.

Feliz, próspero y exitoso 2020!

Buen día Mauricio.

Agradezco toda la información que proporcionas en tu blog desde hace años. Desde hace tiempo me ha sido una herramienta muy útil en mi educación financiera.

Por otro lado, a mí también me interesa tener información del instrumento de inversión que usas para tu fondo para el retiro.

Gracias!

Hola nuevamente Víctor,

Gracias por tu amable reconocimiento al esfuerzo por brindar información oportuna y valiosa. Me motiva seguir adelante con más energía 🙂

Como te comentaba en un mensaje anterior, te envié hace unos momentos la información a tu correo.

Excelente día!

Me puedes ayudar con la información para el fondo privado para el retiro, me gustaría evaluar esa opción, ya que no quiero que mi futuro este en manos de decisiones políticas.

Hola Jazmin!

Te felicito por tu determinación de no dejar tu futuro en manos de decisiones políticas. Tener tú el control de tu futuro es lo que te permitirá realmente vivir un retiro digno… Y no uno limitado y a una edad definida por personas ajenas a ti.

Te mandé la información hace unos momentos a tu correo, confío te sea de utilidad.

Éxito en tus proyectos!

Excelente artículo, Mauricio. Me aclaró todas las dudas que tenía con respecto al tema. Solamente me quedaría preguntar, ¿seguirá siendo posible elegir a qué «generación» o «portafolio» quiero pertenecer? Yo nací en el 82 pero quiero un riesgo mayor, ¿puedo integrarme a una generación más joven? Antes se podía. ¡Saludos!

Hola Edith! Como siempre es un placer saludarte 😀

Esa es una buena pregunta. Me voy a dar a la tarea de confirmarlo, actualizo el artículo, y te comento 😉

Por lo pronto que tengas un excelente día y un relajado fin de semana…