Supongamos que hoy percibes ingresos por 21 mil pesos mensuales. Esto te llevaría a un pago de Impuesto Sobre la Renta (ISR) de 3,327 pesos cada mes. Es decir, el 15.84% de tus ingresos. ¿Te imaginas pagar únicamente el 1%? Es decir, ¿tan solo 210 pesos? Es posible, gracias al Régimen de Confianza.

¿Cómo funciona el Régimen de Confianza?

El Régimen Simplificado de Confianza (o RESICO) nace de la reforma fiscal publicada en el Diario Oficial de la Federación el 12 de noviembre del 2021. Dentro de la Ley del Impuesto Sobre la Renta (LISR), lo puedes encontrar en la «Sección IV del Régimen Simplificado de Confianza«.

Tiene fundamentalmente dos objetivos:

- Combatir las actividades informales simplificando el cálculo y reduciendo el monto de los impuestos;

- Combatir el tráfico de facturas – tanto falsas como reales – que actualmente impera para deducir impuestos.

El concepto en sí es simple:

Una tasa impositiva muy baja, sin tener opción a deducir gasto alguno, ni operativo, ni personal.

Y como no hay nada mejor que los ejemplos, veamos en detalle el ejemplo con el cual inicié el artículo: Una persona que gana 21 mil pesos mensuales.

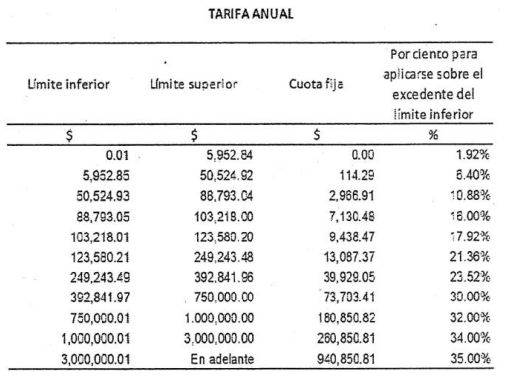

Actualmente, para calcular el ISR a pagar habría que basarse en la siguiente tabla:

Simplificando mucho el cálculo, 21 mil pesos mensuales representan $252,000 pesos al año, lo que nos lleva al séptimo renglón de la tabla, donde la cuota fija a pagar es de $39,929. Si la dividimos entre 12 para ver cuánto se tendría que pagar cada mes, nos da $3,327. Esto representa el 15.84% de los ingresos de la persona del ejemplo.

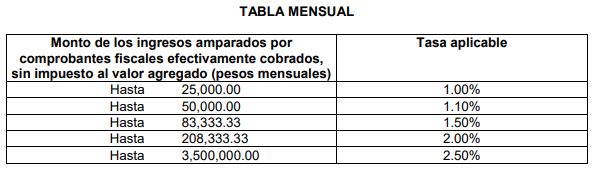

Ahora bien, si hiciéramos el cálculo basándonos en el Régimen de Confianza, utilizaríamos esta otra tabla:

En este caso, los 21 mil pesos quedan en el primer renglón de la tabla, de manera que lo que tendría que pagar la persona del ejemplo es sólo el 1% de sus ingresos, es decir, 210 pesos.

¡Estamos hablando de un ahorro de $3,117 cada mes! Lo que al año representa $37,404… El equivalente a más de un mes y medio de trabajo y esfuerzo de la persona del ejemplo.

¿Y no es mejor poder deducir gastos?

Yo más bien te preguntaría: ¿Cuánto estás pagando de ISR? Si es más de lo que pagarías con el Régimen de Confianza, entonces no te conviene perder pesos por ahorrar centavos. De ser este tu caso, sería mejor que no deduzcas si obtienes una tasa impositiva menor.

Respecto a la deducción de gastos personales en la declaración anual, si eres de los afortunados a los que el SAT les devuelve impuestos, seguramente perder este «ingreso» del mes de abril sería un «pero» bastante importante para ti.

Pero piénsalo, si te están devolviendo impuestos es porque primero los pagaste. Así que analiza qué prefieres, ¿Recibir dinero en abril después de haber pagado más de esa cantidad mes a mes, o mejor cada mes tener un flujo mayor de dinero al estar pagando un máximo del 2.5% de impuestos?

¿Cuál es la diferencia con el Régimen de Incorporación Fiscal (RIF)?

En primera, el RIF excluye las actividades que requieren formación universitaria, así que un profesionista independiente, un freelancer o un consultor, no pueden pertenecer al RIF. De hecho, en general, quienes cobran por comisiones, tampoco pueden inscribirse al RIF.

Por otro lado, desde el punto de vista impositivo, el RIF representa un beneficio fiscal, no una forma diferente de cálculo de impuestos. Con esto quiero decir que los impuestos a pagar son los mismos que en la actividad empresarial, pero se tiene la oportunidad de exentar el primer año el 100% de esos impuestos, el segundo año el 90%, el tercero el 80% y así sucesivamente hasta que, a partir del décimo año, ya no puedes exentar nada.

En el caso del RESICO, no se tiene la limitante de la actividad profesionalizante, y el impuesto se determina a través de un cálculo distinto y ajeno al de la actividad empresarial.

¿Quiénes pueden tributar en el Régimen de Confianza?

Como es de imaginar, hay reglas en el juego. Para no alargar demasiado el artículo, me basaré únicamente en Personas Físicas (A las personas morales las trataré en un artículo posterior).

Al Régimen de Confianza sólo pueden suscribirse personas físicas con actividad empresarial, profesional o que otorguen el uso o goce temporal de bienes (en buen español, que los den en renta), siempre que, en el año anterior, no hayan ganado más de tres millones quinientos mil pesos.

Artículo 113-E, Ley del Impuesto Sobre la Renta (LISR)

Es decir, si eres comerciante, emprendedor, freelance, profesionista independiente, contratista, electricista, plomero, o rentas desde coches hasta casas, puedes tributar (pagar impuestos) bajo este régimen.

Personas físicas que quedan excluidas

Además de aquellos que hayan ganado más de 3.5 millones de pesos el año anterior, son excluidas las personas físicas que

- Sean socios, accionistas o integrantes de personas morales, o cuando sean partes relacionadas en los términos del artículo 90 de la LISR.

- Sean residentes en el extranjero que tengan uno o varios establecimientos permanentes en el país.

- Cuenten con ingresos sujetos a regímenes fiscales preferentes (Vg. El sector agropecuario).

- Perciban ingresos por salarios (sean empleados) y, en general, por la prestación de un servicio personal subordinado.

- Honorarios a miembros de consejos directivos, de vigilancia, consultivos, administradores, comisarios y gerentes generales.

- Honorarios por servicios que se presten preponderantemente a un único cliente, siempre que dichos servicios se lleven a cabo en las instalaciones de este último.

- Cuando comuniquen por escrito a sus clientes que optan por cobrar sus ingresos por honorarios asimilables a sueldos y salarios.

¿Cómo afecta el RESICO a las retenciones de ISR?

Cuando una persona física con actividad empresarial brinda un servicio a una persona moral, ésta está obligada a retener el 10% de ISR del pago de los servicios, lo cual debe reflejarse en la factura.

Sin embargo, al inscribirte en el Régimen de Confianza, si bien las personas morales te deberán continuar reteniendo ISR, el porcentaje cambia:

Cuando los contribuyentes brinden servicios a personas morales, estas últimas deberán retener, como pago mensual, el monto que resulte de aplicar la tasa del 1.25% sobre el monto de los pagos que les efectúen, sin considerar el impuesto al valor agregado.

Artículo 113-J, Ley del Impuesto Sobre la Renta (LISR)

En este caso, la persona moral deberá proporcionarte un comprobante fiscal en el que conste el monto del impuesto retenido a más tardar el día 17 del mes inmediato posterior a aquél al que haya correspondido el pago.

¿Y qué pasa con el IVA?

Recordemos que el IVA sigue una ley totalmente diferente al ISR. Por tanto, la forma de calcular el pago del IVA no se ve afectado de modo alguno: Si cobraste a tus clientes más IVA del que pagaste a tus proveedores, la diferencia se la entregas al SAT.

Lo anterior nos lleva a una conclusión importante:

No por darte de alta en el Régimen de Confianza vas a dejar de solicitar facturas a tus proveedores. Las necesitas para demostrar el IVA que has pagado.

¿Qué necesito para inscribirme en el Régimen de Confianza?

Si estás empezando tu negocio o actividad profesional, necesitas:

- Darte de alta en el Registro Federal de Contribuyentes.

- Tramitar tu firma electrónica avanzada y activar tu buzón tributario.

- Generar las facturas electrónicas (CFDI) y complementos de pago por las operaciones que realices con tus clientes y proveedores.

- Realizar el pago mensual de impuestos a más tardar el día 17 del mes inmediato posterior a aquél al que corresponda el pago.

- Presentar tu declaración anual en el mes de abril del año siguiente a aquél al que corresponda la declaración.

Si, por el contrario, te encuentras activo en el Registro Federal de Contribuyentes, y deseas tributar en este nuevo régimen, lo que requieres es:

- Estar al corriente en el cumplimiento de tus obligaciones fiscales.

- Contar con firma electrónica avanzada y buzón tributario activo.

- Presentar un aviso en el portal del SAT a más tardar el 31 de enero de 2022 manifestando que decides tributar por este régimen.

- Generar las facturas electrónicas (CFDI) y complementos de pago por las operaciones que realices con tus clientes y proveedores.

- Realizar el pago mensual de impuestos a más tardar el día 17 del mes inmediato posterior a aquél al que corresponda el pago.

- Presentar tu declaración anual en el mes de abril del año siguiente a aquél al que corresponda la declaración.

Por la limitación del plazo, lo subrayo:

Si hoy tributas ante el SAT y deseas pasarte al Régimen de Confianza, tienes hasta el 31 de enero de 2022 para avisar al SAT.

¿Y si me atraso en el pago de mis impuestos?

En este punto la ley es muy estricta: Si llegas a omitir tres o más pagos mensuales en un año calendario, ya sea consecutivos o no, o si no presentas tu declaración anual, quedarás fuera del RESICO, y continuarás tributando como persona física con actividad empresarial (Artículo 113-I, LISR).

Cuando un contribuyente deje de tributar en el Régimen de Confianza por incumplimiento de sus obligaciones fiscales, en ningún caso podrá volver a tributar en dicho régimen.

Artículo 113-E, párrafo 7, Ley del Impuesto Sobre la Renta (LISR)

Observaciones finales

A primera impresión este nuevo régimen parece una excelente opción, especialmente para consultores, asesores, profesionistas independientes y freelancers, quienes usualmente tienen pocos gastos para deducir.

Sin embargo, es importante considerar que, como Persona Física con Actividad Empresarial, si tienes más gastos que ingresos es posible que, en el periodo en cuestión, no pagues impuestos. En cambio, en el Régimen de Confianza, si tienes ingresos siempre tendrás que pagar ISR así no tengas utilidad alguna.

Por ello, lo mejor es acercarte a tu contador o a algún asesor fiscal de tu confianza, para así evaluar tu caso en particular. Y si no tienes uno, puedo ponerte en contacto con mi contadora Antonia Pacheco, a quien agradezco su tiempo y apoyo para revisar el contenido de este artículo.

Si te quedó alguna inquietud, ¡compártela en los comentarios! Las dudas y sus correspondientes respuestas son lo que más enriquecen a la comunidad.

¡Éxito!

Este artículo fue publicado por primera vez en practifinanzas.com. Si tienes interés en compartirlo publicándolo en tu blog o página web (reblogging), por favor sigue esta liga.

¿Tienes alguna experiencia que quisieras compartir con nosotros? ¿Te quedó alguna duda o inquietud? Déjanos tus comentarios, los cuales seguramente enriquecerán a otros lectores. Si te gustó este artículo y te pareció de utilidad, te invitamos a suscribirte sin costo para que recibas los próximos directamente en tu cuenta de correo. Estamos seguros de que serán de tu interés. También te invitamos a dar clic en Me Gusta de Facebook.

Referencias

- Ley del Impuesto Sobre la Renta – Cámara de Diputados

- ¿Qué gastos podemos deducir las personas físicas? – PractiFinanzas

- Ética Fiscal, ¿Qué hay detrás de la evasión de impuestos? – PractiFinanzas

- La importancia del flujo de efectivo – PractiFinanzas

Lic. Mauricio Priego, excelente artículo y muy detallado, si pudiera responderme la siguiente pregunta se lo agradecería: Yo estuve en el régimen de sueldos y salarios y cuento con mi FIEL; pero desgraciadamente la empresa cerró y me quedé sin empleo, por lo que ahora laboro por mi cuenta como electricista, plomero, herrero, y refrigeración, mi pregunta es: SI puedo darme de alta como RESICO y si ese trámite se hace en línea o tiene que ser de manera presencial en el SAT. Por su atención, le anticipo las gracias.

Hola Fernando,

Gracias por el valor que otorgas a la información que comparto; El saber que te ha sido de utilidad es mi mayor recompensa.

Sí puedes darte de alta en el RESICO, y, de hecho, te lo recomiendo. Precisamente fue diseñado para las personas que trabajan por su cuenta.

Ahora bien, si tienes ya tu FIEL como mencionas, el alta la podrías hacer por Internet. No es necesario acudir a las oficinas del SAT. Pero eso sí, siempre recomendaré que tengas un contador de cabecera.

El apellido Aké es maya… ¿Vives en Yucatán? De ser así te podría recomendar a mi contadora. Cobra lo justo y es muy buena en su trabajo.

Quedo al pendiente de tu respuesta para enviarte por correo sus datos de contacto.

¡Éxito en tus proyectos!

Sr Priego, antes que nada muchisimas gracias por tomarse la molestia d eponer tan clara la información que muchas veces nos cuesta trabajo entender, adicionalmente tengo una pregunta, ¿Es requisito indispensable estar al corriente con el SAT para acceder al régimen de confianza?, yo tengo unos pagos atrasados y no creo cubrirlos a tiempo para antes del plazo fijado. Gracias de antemano por su finísima atención.

Hola Juan,

Gracias a ti por el valor que otorgas a la información que comparto. El saber que te es de utilidad es mi mayor recompensa 🙂

Respecto a tu pregunta, como todo trámite ante el SAT, es necesario estar al día en tus contribuciones para poder solicitar tu paso al RESICO. Sin embargo, algo que me enseñó mi abuela es a buscar el sí. Es decir, el trámite para pasarte al RESICO es gratuito y no pierdes nada con intentarlo. En el peor de los casos, te dirían que primero te tienes que poner al día… Pero, por otro lado, te podrías llevar la agradable sorpresa de que sí puedas cambiar de régimen.

¡Hazlo! No pierdes nada 😉

Como siempre, excelente artículo Sr. Priego, nos aclara el panorama, de antemano gracias por tratar este tema.

Aprovechando la oportunidad, tengo una duda: si mis ingresos anuales por mi actividad económica están dentro del límite máximo del RESICO, pero tengo un ingreso extraordinario, supongamos la venta de un inmueble, y esto hace que supere ese límite máximo, ¿aún así puedo seguir dentro del RESICO?. Gracias nuevamente.

Hola nuevamente Juan!

Gracias por el valor que otorgas a la información que compart 🙂

Lo que indica la ley es que, si llegaras a rebasar los 3.5 millones durante el año, cambiarías de régimen a partir del siguiente mes tributando como persona física con actividad empresarial, tanto por lo que quede de ese año, como por el año posterior (Artículo 113-E, Párrafo 3).

Sin embargo, si el siguiente año no rebasas los 3.5 millones y te mantienes cumpliendo tus obligaciones fiscales, entonces, para el año posterior, podrías volver a tributar en el RESICO (Artículo 113-E, Párrafo 7).

Ejemplo: En octubre de 2022 rebasas los 3.5 millones de ingreso anual debido a un ingreso extraordinario como mencionas, entonces por noviembre y diciembre de 2022 tributarías como persona física con actividad empresarial (o la que te corresponda), así como durante todo 2023. Ahora bien, si a lo largo del 2023 no rebasaras los 3.5 millones, para el 2024 podrías volver a tributar en el RESICO.

Espero haber sido claro… Pero si no lo fui – o tienes otra inquietud – con todo gusto podemos seguir conversando 😉

¡Excelente día!