Este artículo es una colaboración de Elizabeth Padilla, a quien agradezco profundamente su tiempo e interés por compartir sus conocimientos y experiencia con la comunidad. Tú también puedes colaborar si gustas… ¡Decídete! 😉

Con tanto comercial de que si eres empleado cumplido “Hacienda te devuelve”, una pregunta muy común es cuanto puedo aspirar a recibir de devolución de impuestos por el SAT. Hace un par de años yo no tenía ni idea de cómo funcionaba el cobro de impuestos, mucho menos cuanto podía aspirar a que me regresaran, y los contadores pocas veces te explican de dónde sacan sus cuentas, teniendo simplemente que confiar cuando el contador me decía “sí te conviene” o “no te conviene” hacer la declaración. Creo que gracias a eso perdí la oportunidad de obtener varios años de devoluciones. Así que me harté de depender siempre de los contadores y me puse a investigar ley la ley de Impuesto Sobre la Renta, hice experimentos, y por fin entendí. Esto es lo que quiero compartirles, ojala les sea de utilidad. Comencemos…

Para empezar debemos aclarar varias ideas:

1°. El patrón está obligado a retenerte el impuesto (ISR) cada mes, y si ganas menos de 400,000 al año, también hace la declaración anual por ti a menos que en diciembre tú le pidas que no la realice, (a fin de que puedas pedir la devolución correspondiente) en cuyo caso es tu obligación presentarla a mas tardar el 30 de Abril del año siguiente.

2°. Las devoluciones van en relación directa con los gastos que tengas por deducir. Puedes encontrar una relación completa de cuáles son los gastos que podemos deducir los empleados (y las personas físicas en general) siguiendo esta liga.

3°. Para que estos gastos sean deducibles debes tener el comprobante fiscal correspondiente (factura electrónica) a tu nombre y con el domicilio fiscal que tienes ante Hacienda. Si no cumples con esos requisitos ni se te ocurra pedir devolución porque no tienes nada que te regresen, no te vaya a pasar como a una amiga, que como vio que muchos compañeros de oficina estaban recibiendo devoluciones, se apunto también para el siguiente año, pero ¡oh sorpresa! Como no tenia gastos por deducir y además hay ajuste anual de los impuestos le salió saldo en contra (créditos fiscales les dicen) y con hacienda ¡lo pagas porque lo pagas!

Dicho lo anterior pasemos a la explicación de “Cuánto estás obligado a pagar de impuestos”.

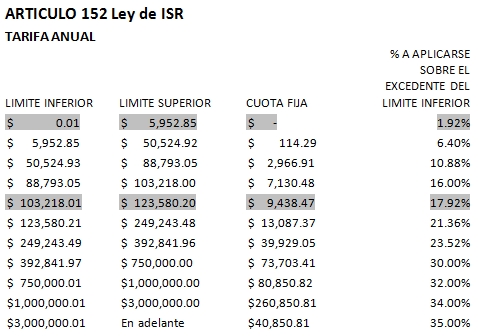

El artículo 96 de la Ley de ISR indica cuánto debe retener el patrón de acuerdo a lo percibido por el empleado cada mes, mientras que el artículo 152 dice cuánto debes de pagar de impuestos de acuerdo a lo que hayas ganado como empleado durante el año. Ahora bien, entre más ganas mayor es el porcentaje de impuesto pagas; sin embargo tampoco esto es tan simple como aplicarle un porcentaje a tu salario ya que hacienda maneja una tabla con 11 rangos de ingresos, y una cuota fija por cada uno de esos rangos, más un porcentaje por el monto que exceda al “límite inferior” de ese rango. ¿Ya los hice bolas? Tratemos de explicarlo con un ejemplo.

Primero veamos la tabla (clic para agrandar):

¿Y esto con que se come? Bueno, lo que quiere decir esta tabla es que si ganamos entre $0.01 y $5,952.85 AL AÑO estaríamos en el primer renglón y no tenemos cuota fija, pero desde el segundo centavo que ganemos pagaremos el 1.92%, es decir, si ganáramos $4,000 en un año y lo multiplicamos por el porcentaje de ese renglón (1.92%) nos arroja $76.799 de impuesto.

En cambio si ganamos por ejemplo $120,000 en un año, estamos en el quinto renglón,(entre $ 103,218.01 y $ 123,580.20) nos corresponde una cuota fija de $9,438.47 MÁS el 17.92% por el dinero que exceda el límite inferior, en este caso $120,000 – 103,218.01 = $16,781.99

A esta diferencia es a la que tenemos que aplicarle el 17.92%, es decir: $16,781.99 * 17.92% = $3,007.33 y este resultado lo sumaremos con la cuota fija.

Por lo tanto $3,007.33 + $9,438.47 = $12,445.80 Esto es lo que debes pagar de impuestos si ganas $120,000 al año. ¿Ya ven por qué no todos tenemos madera de contadores?

Su patrón hace esto mismo, pero cada mes y con la tabla del artículo 96, y si todos los meses ganas lo mismo el resultado de la tabla que analizamos ahorita y la suma de los 12 meses que calcula el patrón da el mismo resultado, peeeero, si los ingresos variaron en algunos meses y el rango de la tabla en el que caíste fue diferente (por aguinaldo, prima vacacional, bonos, etc) puede ser que haya un ajuste en el cálculo anual. Por eso a veces como empleados vemos que en diciembre de repente nos cobraron más impuestos que en otros meses, o si tienes suerte hasta hubo un ajuste a favor.

Muy bien, partiendo de aquí pasemos a lo que realmente nos interesa, ¿cuánto podemos obtener como devolución por parte de hacienda? Nuevamente tenemos que aclarar algo; Hacienda no te va a devolver todo lo que gastes que sea deducible, ni siquiera si tus gastos deducibles igualan o superan los impuestos que pagaste en todo el año. Para ello en el último párrafo del artículo 151 la ley del ISR dice:

“El monto total de las deducciones que podrán efectuar los contribuyentes en los términos de este artículo y del artículo 185, no podrá exceder de la cantidad que resulte menor entre cuatro salarios mínimos generales elevados al año del área geográfica del contribuyente, o del 10% del total de los ingresos del contribuyente, incluyendo aquéllos por los que no se pague el impuesto”

Y nuevamente necesitamos traducción ¿no? Muy bien, veamos, en México existen 2 “zonas geográficas» y cada una maneja diferente salario mínimo, supongamos que nuestro teórico empleado vive en la “zona A” donde el Salario Mínimo Vigente en este 2015 es de $70.10.

Por lo tanto si multiplicamos $70.10 x 4 x 365 = $102,346.00 ese es el máximo que cualquier empleado gane lo que gane puede deducir, peeero, el artículo 185 dice que es lo que resulte menor entre ese cálculo ó el 10% de los ingresos del contribuyente.

El sueldo, según nuestro ejemplo era de $120,000 en un año, por lo tanto el 10% es $12,000 es decir, este empleado en particular podría deducir hasta $12,000, no más.

Ahora bien, ¿eso quiere decir que de seguro le van a regresar $12,000? Pues no, lo que quiere decir es que si gana $120,000 y reúne las facturas deducibles que amparen gastos por $12,000 esa cantidad se la va a restar a su sueldo del año para poder recalcular el impuesto a pagar.

Es decir: $120,000 – $12,000 = $108,000 ¿Y qué hacemos con esta cantidad? Pues le volvemos a aplicar la tablita de arriba, en donde:

Seguimos en el quinto renglón,(entre $ 103,218.01 y $ 123,580.20) todavía nos corresponde una cuota fija de $9,438.47 MAS el 17.92% por el dinero que exceda el límite inferior, pero ahora será $108,000 – 103,218.01 = $4,781.99

A esta diferencia es le aplicamos el 17.92%, es decir$4,781.99 * 17.92% = $856.93 y este resultado lo sumaremos con la cuota fija.

Por lo tanto $856.93 + $9,438.47 = $10,295.40

La diferencia entre este último cálculo y lo que nos retuvo el patrón a lo largo del año es lo que podemos aspirar a que nos devuelva hacienda. En este caso el patrón debió haber retenido $12,445.80 y nuestro cálculo después de deducir el 10% que nos permite hacienda fue de $10,295.40 la diferencia entre ambas es de $2,150.40 Para este ejemplo eso es lo máximo que hacienda nos devolverá.

¿Les parece mucho engorro para saber cuanto pueden obtener de devolución? Podemos simplificar el último cálculo de la devolución. ¿Cómo? Pues bien, si multiplican los $12,000 que van a deducir por el porcentaje que les toca en la tabla sería:

$12,000 x 17.92% = $2,150.40 Es decir, su devolución será como máximo el resultado de multiplicar las suma de las facturas que presenten para deducir, por el porcentaje de su rango en la tabla, pero no se salvan de identificar en que rango de la tabla se encuentran.

Obviamente si presentan facturas por menos de lo que la ley les permite deducir, en este caso digamos que las facturas amparan $5,000 su devolución también se reducirá, veamos $5,000 x 17.92% = $896 y así sucesivamente.

Mas aclaraciones: no todo lo que se recibe de sueldo está gravado con ISR, una parte del aguinaldo, de las vacaciones, y hasta de ayuda de transporte y despensa no generan ISR, por ello es muy importante que le pidan a su patrón la hoja de retenciones, es su obligación entregárselas si ustedes le informaron que realizarían la declaración anual por su cuenta, y si no, pídansela igual para que hagan el experimento y si les conviene en diciembre de 2015 le avisen a su patrón que ustedes presentaran la declaración anual y claro, empiecen a juntar sus facturas deducibles de este año.

¿Vale la pena? Mi opinión es que si tenemos derecho a que nos devuelvan algo de lo que pagamos de impuestos no tenemos porque dejárselos, finalmente mucho trabajamos todos los días por ganarnos el pan y si los grandes millonarios aplican todo lo que pueden por recuperar lo que la ley les permite ¿porque nosotros no? Además la buena noticia es que lo que dicen en los comerciales de que es bien fácil hacer la declaración es cierto, este año simplificaron mucho el proceso de declaración por Internet, incluso viene pre-cargada con los datos de cuáles de los ingresos fueron gravados y cuáles no (por cuales te descontaron ISR y por cuales no pagaste impuesto) porque para mí esa era la parte más difícil los años anteriores, de hecho necesitaba un contador, que me cobraba $ 400.00 por hacerme la declaración, si aspiraba a una devolución de $2,500.00 pues bueno, el 16% era para el contador, pero si mi devolución era de $800.00 pues él se quedaba con el 50% y eso ya no me gustaba tanto.

Si su patrón no les quiere dar la hoja de retenciones de 2014 pueden hacer el experimento con sus cheques de nómina, les llevará más tiempo sumar todos los recibos, pero puede hacerse, porque ahí viene desglosado el impuesto que les cobran cada mes, le aplican la tablita y piensan de que cosas pudieron pedir factura el año pasado que sí sean válidas para deducir impuestos, y así decidirán si les conviene o no.

Ojalá les sea de utilidad y no los haya dejado peor de cómo empezaron, si necesitan que clarifique alguna idea avísenme en que no fui clara y lo intentare. Mucha suerte a todos y sáquenle jugo a la parte de las leyes que juegan a nuestro favor (aunque sea un poquito).

Este artículo fue publicado por primera vez en practifinanzas.com. Si tienes interés en compartirlo publicándolo en tu blog o página web (reblogging), por favor sigue esta liga.

¿Tienes alguna experiencia que quisieras compartir con nosotros? ¿Te quedó alguna duda o inquietud? Déjanos tus comentarios, los cuales seguramente enriquecerán a otros lectores. Si te gustó este artículo y te pareció de utilidad, te invitamos a suscribirte sin costo para que recibas los próximos directamente en tu cuenta de correo. Estamos seguros de que serán de tu interés. También te invitamos a dar clic en Me Gusta de Facebook.

Referencias

- Ley del Impuesto Sobre la Renta (LISR) – Cámara de Diputados

- Gastos deducibles de impuestos para empleados y asalariados – Practifinanzas

- Calculadora para estimar si tienes impuesto a favor – Practifinanzas

- Guía para realizar tu declaración anual y solicitar la devolución de impuestos – Practifinanzas

- Imagen: ContadorGodinez

Olaa buenas noches disculpa yono sabía nada d eso que se podía devolver los impuestos, por eso m atreví a preguntarte esto. Si nunca en mis once años k e trabajado e solicitado mi devolución d impuestos, si me devuelven todos esos años???

BUENAS TARDES

a donde tengo que dirigirme , mi esposo trabajo 15 años directamente Hacienda , el falleció para solicitar la devolucion impuestos , a donde tengo que acudir?

Hola Aurora,

Recibe mi solidaridad por la partida de tu esposo.

Respecto a tu pregunta, desgraciadamente los familiares de un contribuyente difunto no pueden realizar el trámite. Ahora bien, si deseas intentarlo, acude a la PRODECON (Procuraduría de la Defensa del Contribuyente – 800 611 0190), donde te asesorarán de forma gratuita.

Mis mejores deseos para ti y tu familia.

Hola quisiera saber cuánto me toca q me regresen del ISR

Hola María,

Tenemos una calculadora gratuita donde puedes consultar, de manera bastante precisa, cuánto podrías recuperar. La encuentras siguiendo esta liga.

Feliz fin de semana!

Buenas tardes ph. Cuando dices «precargado»

¿Te refieres a las facturas deducibles precargadas?

Respecto a porque solo aparece 119,191, una razón puede ser, como se menciona en el artículo:

«…no todo lo que se recibe de sueldo está gravado con ISR, una parte del aguinaldo, de las vacaciones, y hasta de ayuda de transporte y despensa no generan ISR, por ello es muy importante que le pidan a su patrón la hoja de retenciones…»

Recuerda también que éste artículo es de 2015. Los montos de la tabla se actualizan cada año.

Espero que la información te sea de utilidad.

buenas tardes disculpa quiero sarber cuanto mecorresponde si precargado solo aparce 7130 por esta 119,919 de sueldo?

otra pregunta por que solo aparese 119,191 si yo gano mas de 150 al ano ?