Con el descenso que en el último par de meses han tenido en general los Fondos de Renta Variable – incluidas las SIEFORES que es donde invierten las Afores – son muchos los que me han contactado desconfiando de estos instrumentos. Y más de uno se ha quedado sorprendido al escucharme afirmar que este momento es una buena oportunidad para invertir precisamente en ellos. ¿Has oído hablar que hay que comprar barato y vender caro? Bueno, ¡pues de eso se trata! De saber identificar cuándo es un buen momento para invertir y cuándo es un buen momento para retirar nuestro dinero… Hoy comparto con ustedes una estrategia sencilla para hacerlo.

Con el descenso que en el último par de meses han tenido en general los Fondos de Renta Variable – incluidas las SIEFORES que es donde invierten las Afores – son muchos los que me han contactado desconfiando de estos instrumentos. Y más de uno se ha quedado sorprendido al escucharme afirmar que este momento es una buena oportunidad para invertir precisamente en ellos. ¿Has oído hablar que hay que comprar barato y vender caro? Bueno, ¡pues de eso se trata! De saber identificar cuándo es un buen momento para invertir y cuándo es un buen momento para retirar nuestro dinero… Hoy comparto con ustedes una estrategia sencilla para hacerlo.

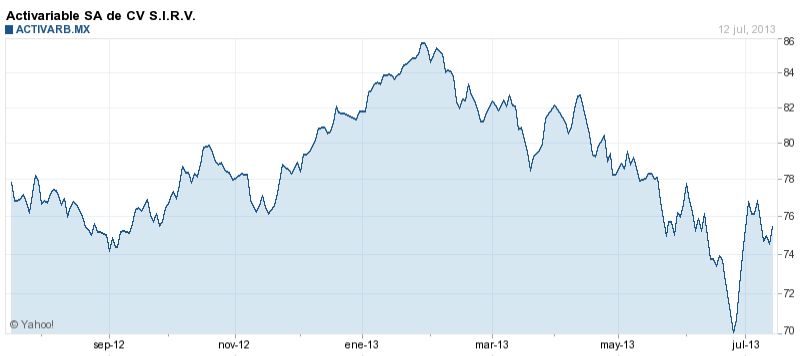

Empecemos por observar cómo se ha comportado durante el último año un fondo indexado a la IPC, el principal indicador de la Bolsa Mexicana de Valores (Clic para agrandar):

Como podemos ver el precio de la acción de este Fondo se encuentra subiendo y bajando constantemente. Entonces, ¿Cuándo es momento de invertir tu dinero en este Fondo y cuándo es el mejor momento de retirarlo? Para eso vamos a hacer uso de una herramienta que nos ayuda a analizar de una forma sencilla y objetiva la variación que tiene el precio de la acción: El Oscilador Estocástico Rápido.

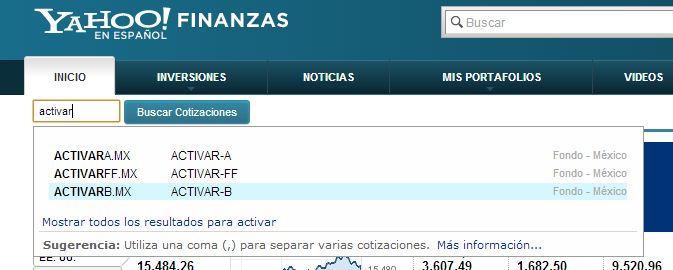

El objetivo del artículo no es explicar los fundamentos matemáticos del oscilador, sin embargo les dejo esta liga para aquel al que le gusten las matemáticas y quiera conocerlo más de cerca. Para todos los demás, Yahoo! Finanzas nos brinda una herramienta gratuita y sencilla que incluye al Oscilador Estocástico para analizar las cotizaciones bursátiles. Para ello…

1. Accede a Yahoo! Finanzas, ingresa el instrumento que quieres analizar (Para esto requieres la Clave de Pizarra, la cual puedes solicitar a tu asesor, además de encontrarse en tu estado de cuenta y en el Prospecto del Fondo en el que inviertes o planeas invertir) y haz clic en el botón «Buscar Cotizaciones».

2. El sistema te desplegará la información del Fondo de Inversión. De entre las opciones de la izquierda, selecciona la opción Análisis Técnico.

3. Esta opción te desplegará un nuevo gráfico con el comportamiento del Fondo durante el último año. De entre las opciones que se encuentran sobre el gráfico, selecciona Estoc. Rápido la cual se encuentra en la sección Indicadores.

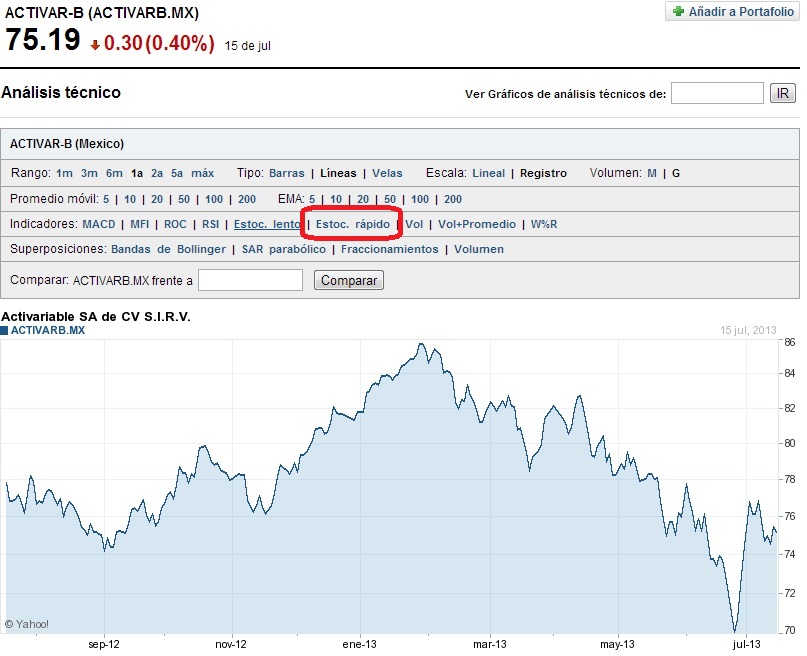

4. Con esto verás aparecer por debajo de la gráfica del comportamiento de la acción, la gráfica del Oscilador Estocástico (Clic para agrandar):

Si observas la gráfica, verás que en el extremo derecho tiene los números (de abajo a arriba) 0 – 20 – 50 – 80 -100. Bueno, la regla es sencilla: Cuando el oscilador está por abajo del número 20 es un momento óptimo para invertir en el Fondo (comprar acciones) y cuando está por encima del número 80 es un momento óptimo para retirar tu dinero (vender acciones). Subrayo: Como bien puedes observar, el oscilador no te garantiza que tendrás el precio más bajo o más alto. Lo que te indica es que el precio de la acción ha subido o bajado lo suficiente como para considerar que en poco tiempo cambiará su tendencia alcista (precios subiendo) o bajista (precios bajando).

Ya sabiendo generar e interpretar en lo general al Oscilador, la estrategia es la siguiente:

1) Ten siempre presente que la Renta Variable, si bien da los mejores rendimientos, su horizonte de inversión debe ser de largo plazo (más de cinco años) precisamente por las variaciones de precio que sufre en el corto plazo (menos de dos años).

2) Si quieres incrementar tu inversión, observa el oscilador. Si está por encima de 20, mejor deposita por el momento ese dinero en un Fondo de Renta Fija o en alguna cuenta de ahorro.

3) En el momento que el oscilador baje de 20, retira el dinero que estuviste separado en la cuenta de ahorro y compra acciones de tu Fondo.

4) Procura planear el retiro de tu dinero de manera que lo realices cuando el indicador esté por arriba de 80. En casos de emergencia queda claro que este punto no aplica… Pero siempre haz el esfuerzo de retirar tu dinero sólo si el indicador está por encima de 80.

5) Durante el tiempo que mantengas tu inversión lleva un control de tu inventario de acciones y su costo promedio (Siguiendo la liga te compartimos una herramienta para hacerlo). Esto te permite saber el rendimiento real que te está dando el Fondo de Inversión.

Un par de recomendaciones finales:

- No te angusties por vender cada vez que el precio rebasa los 80 y volver a comprar cuando baja de 20. Si bien el Oscilador Estocástico es una de las herramientas de análisis técnico que utilizan los traders (Profesionales de inversión bursátil), la estrategia que te propongo es para inversiones a largo plazo y no para especular en el corto plazo.

- Ten cuidado con caer en la presión del momento: Muchos se sienten presionados por comprar cuando los precios del Fondo están subiendo y de vender cuando está bajando. Como ya vimos esto es exactamente lo opuesto de lo que debe hacerse ya que terminas poniendo en riesgo tu capital.

- Existen asesores que debido precisamente al largo plazo que se recomienda y al efecto del costo promedio, consideran innecesario realizar este esfuerzo. Si bien yo soy de los que consideran que el rendimiento adicional que puedes obtener justifica con creces el consultar a Yahoo! (en realidad el esfuerzo es muy bajo), expongo este otro punto de vista para que tengas la información completa.

Para finalizar, esta estrategia también la puedes utilizar para tus aportaciones voluntarias a tu Fondo de Ahorro para el Retiro (las Afores) ya que en el fondo todos estos Fondos, sin importar el país, en realidad son Fondos de Inversión de Renta Variable. Como ejemplo les comparto el Oscilador Estocástico de la Siefore Básica 3 de la Afore ProfuturoGNP:

¡Éxito!

¿Tienes estrategias que te han dado buen resultado? ¿Tienes alguna opinión que quisieras compartir con nosotros? ¿Te quedó alguna duda o inquietud? Déjanos tus comentarios, los cuales seguramente enriquecerán a otros lectores.

Si te gustó este artículo y te pareció de utilidad, te invitamos a suscribirte sin costo para que recibas los próximos directamente en tu cuenta de correo. Estamos seguros que serán de tu interés. También te invitamos a dar clic en Me Gusta de Facebook y +1 de Google.

Artículos relacionados

- ¿Cómo invertir en Fondos de Inversión?

- Comparando Fondos de Inversión con Yahoo! Finanzas

- Fondos Indexados – Invirtiendo en Bolsa de Valores con riesgo moderado y poca experiencia

- ¿Con cuánto dinero es recomendable comenzar a invertir en Fondos de Inversión?

- Cómo calcular el rendimiento de tus inversiones en Fondos de Inversión

Hola de nuevo Mauricio, sigo leyendo informacion de practifinanzas y me surge la inquietud de si puede suceder algo tan negativo en la economia que el dinero invertido en las acciones de los fondos de inversion pueda perderse totalmente, que pasa si el 99% de los clientes de un fondo de inversion decide sacar su dinero de ese fondo?

Raul, el escenario que planteas puede volverse realidad y no sólo con Fondos de Inversión, sino con cuentas de ahorro bancarias tradicionales, cajas de ahorro y prácticamente todo el sistema financiero. En un escenario dantesco, una crisis financiera internacional extrema podría terminar con el estilo de vida como lo conocemos al suspenderse toda transacción financiera incluidas tarjetas de crédito, cuentas de débito, transferencias, etc… ¿Es posible que suceda? Sí… Pero la probabilidad no es más alta que la posibilidad de que películas apocalípticas como El Día Despúes de Mañana o 2012 se vuelvan realidad.

Ahora bien, aterrizando en situaciones más reales… Sí ha sucedido en la historia que haya pánico en los inversionistas y quieran todos sacar su dinero de sus respectivos bancos de forma masiva. En 1929, durante la gran crisis, muchos se suicidaron al no poder retirar su dinero, y en fechas más recientes, durante el atentado a las torres gemelas en el 2001, las bolsas del mundo suspendieron sus actividades para evitar precisamente una salida en estampida de los inversionistas, y en Grecia en el 2008 los bancos impidieron el acceso al dinero de los cuentabientes para evitar la huída de capitales fuera del país Helénico. ¿Y qué sucedió después en todos esos casos?, que las cosas se nivelaron, los bancos abrieron, las personas tuvieron acceso a sus ahorros y los mercados volvieron a dar buenos rendimientos.

En conclusión: Sí es posible que todos los clientes de un fondo quieran al mismo tiempo su dinero, y en una situación así es muy probable que ninguna institución financiera tenga la liquidez para atenderlos de forma inmediata. Y es por este motivo que cuando se va a invertir es muy importante confirmar que la institución financiera esté regulada por la CONDUSEF (para garantizar que sus finanzas son sanas y que tienen una reserva de capital para atender situaciones de este tipo) y fiscalizada por el SAT (garantizando así la salud y transparencia de sus estados financieros). Y por último, recordar la regla de oro: A ojo del amo engorda el caballo, lo cual también se cumple en las inversiones. Es de vital importancia que des seguimiento a tu inversión tomando 😉

Consulté en la pagina de yahoo, acerca del comportamiento del fondo Profuturo Siefore 4 (profB4A1.MX), pero no maneja graficos para ese fondo. Alguna sugerencia de donde puedo consultar el comportamiento de esta siefore?.

slds

Excelente información…

En poco tiempo he aprendido bastante sobre las inversiones, gracias a la forma sencilla y clara como la presenta.

Fecilitaciones y !Exito!

Muchas gracias por tus felicitaciones Juanis así como por tus buenos deseos.

El saber que la información que compartimos es de utilidad es la mejor recompensa a nuestro esfuerzo 😀

Éxito en tus inversiones 😉

Mauricio.

excelente articulo esto me ilustra sobre lo que esta pasando con mi saldo en mi cuenta de afore yo voy mas alla porque tiene que ser el gobierno el que decisa en que fondos sea de invertir que acaso el titular de la cuenta no es el dueño de los recursos ahi depositados, considero que esto es una clara violacion a mis derechos elementales y humanos que tengo sobre la libertad de poder elegir en que momento tipos de instrumentos se tiene que invertir un recurso de mi propiedad.

José, me alegra que el artículo te haya orientado respecto a qué está sucediendo con tu ahorro para el retiro. Gracias por tus palabras 🙂

Ahora bien, quizá estés siendo un poco duro al juzgar a las AFORES… En realidad no has perdido un peso de tu capital. ¡Es más! Si en este momento de minusvalías sacaras todo tu dinero de la AFORE verías que no sólo no perdiste dinero, ¡sino que ganaste rendimientos muy superiores a cualquier cuenta de ahorro bancaria, los CETES y muchos Fondos de Inversión de casas de bolsa!

Desgraciadamente esto no es visible por la forma como se nos entregan los estados de cuenta. Para mi ése sí es un terrible error que comete la CONSAR y que estoy haciendo el esfuerzo desde mi trinchera para que corrijan.

El lunes pasado publiqué un artículo donde demuestro mis afirmaciones anteriores: que no has perdido dinero sino que has ganado sobre tu capital invertido, utilizando un formato que bien podría servir para mejorar nuestros estados de cuenta. Te invito a leerlo y a que nos compartas tus comentarios y conclusiones.

¿En dónde quedó el dinero de mi AFORE?

¡Éxito!

Mauricio.

Nunca había leído una explicación tan clara y sencilla sobre el estócastico, lo había leído y visto en muchos cursos y finalmente lo entendí, espero también el de las fibras y ETF’S

Gracias

Mario, me alegra que la explicación te haya parecido sencilla… Al tocar este tipo de temas me queda la inquietud si fui claro o si enredé más las cosas ;p

Te aviso cuando publique los artículos sobre FIBRAS y ETF’s 😉

Éxito!

Mauricio:

Tus análisis y sugerencias de estrategia(s) son de lo mejor que se puede leer

para los no iniciados en finanzas avanzadas.

por otro lado te quiero preguntar: ¿Este tipo de análisis también aplica en acciones y ETF´s?

Me gustaría que pudieras escribir algo para entender mejor las fibras.

saludos hasta el Mayab… =)

Héctor, gracias por tus palabras. Me motivan a seguir adelante con más bríos 😉

Tu instinto es correcto: El oscilador estocástico es una de las herramientas de análisis técnico que se utiliza para invertir en acciones y ETF’s, aunque debo de señalar que no es la única. En una estrategia de trading debes tener varias herramientas que te señalen y confirmen el momento de comprar o vender las acciones, ya que el riesgo es mayor que en un Fondo de Inversión.

Por otro lado, acepto tu propuesta… Prepararé un par de artículos sobre ETFs y FIBRAS y con gusto te los comparto.

¡Éxito!

Excelente información Mauricio Priego

esto es lo que nos falta en México con un poco de información se pueden hacer grandes cosas muchas gracias por tan valiosa información

José, me alegra que la información te haya sido de utilidad.

Como bien mencionas, en nuestro país los bancos y el mismo gobierno (por el tema de CETES y AFORES) no se preocupan porque la población esté bien informada sobre los diferentes instrumentos de inversión, sus características, sus beneficios y sus riesgos. Llegan a presentar a las Afores como instrumentos de «Ahorro para el retiro» cuando en realidad son Fondos de Inversión de Renta Variable, susceptibles a tener minusvalías cuando el mercado accionario (bolsa de valores) tiene bajas importantes… las cuales además son comunes.

Todavía no termino de decidir si esa falta de información y fomento de la cultura financiera es desidia, paternalismo o simplemente que subestiman la capacidad de la población. Y es por ello que decidí empezar este blog: precisamente para promover y fomentar la cultura financiera.

Te mando un fuerte abrazo y mi agradecimiento por la liga al sitio del Volcán de Colima. Creo que uno de los fenómenos naturales que más maravilla al ser humano (y a mí en particular) por su poder, riesgo y majestuosidad, son precisamente los volcanes.

¡Éxito!

Muy buen articulo

¿ este procedimiento es válido para fondos de Renta Variable y Renta Fija ?

Gracias

Mario, me alegra que el artículo te haya sido de interés.

El artículo en definitiva es válido para fondos de renta variable.

Respecto a los fondos de renta fija, éstos no llegan a tener variaciones importantes en corto plazo por lo que usualmente no se necesita de este tipo de herramientas para invertir en ellos. Es decir, en el momento que tienes los recursos, inviertes. Y cuando lo necesitas, retiras. Como quien dice, sacrificas rendimiento por seguridad (el caso contrario de la renta variable, donde sacrificas seguridad por altos rendimientos).

Si en algo te quedó alguna duda, aquí seguimos 😉

¡Éxito!