Si eres un blogger que vende espacios publicitarios ya sea de forma particular o a través de empresas como Google, un profesionista o técnico que das asesorías o soporte en línea, si eres un emprendedor que comercializa sus productos por Internet, y en general, si tienes algún tipo de ingreso a través de la red de redes, es posible que ya te hayas preguntado – o enfrentado – al tema de los impuestos. Y si tu cliente se encuentra en otro país, la cosa se complica más ¿cierto? Hoy conversaremos al respecto, y si bien los ejemplos fiscales serán en base al caso de México, el tema aplica de forma general a todos los países miembros de la OCDE (Prácticamente toda América, Europa, Australia y gran parte de Asia y África). Con esto empiezo el año aportando mi granito de arena para el crecimiento de tu negocio 😉

Vivimos en una época maravillosa. Hasta hace pocos años para poner un negocio o prestar un servicio tu cliente tenía que estar físicamente contigo, ya sea para comprar tus productos o para contratarte. Sólo organizaciones grandes y estructuradas podían vender por televisión o por teléfono, y aún antes por catálogos y anuncios en revistas. Pero hoy es la era de Internet, y todos tenemos a nuestro alcance la posibilidad de comprar, vender, ofrecer nuestros servicios o contratarlos a través de la red de redes. ¡Las posibilidades son infinitas! Pero (siempre hay un pero en la sopa), ¿cómo se maneja esto ante el fisco? Porque en el camino hay ingresos que, debido a la distancia geográfica, usualmente se transfieren a través de los bancos. Ahora bien, los bancos que operan en países miembros de la OCDE están obligados a reportar ciertas operaciones al fisco (en México por ejemplo, se reportan las transacciones electrónicas mayores a 100 mil pesos y las cuentas con depósitos en efectivo mayores a 15 mil pesos al mes), mientras que las secretarías de recaudación de impuestos de éstos países (en México el SAT) tienen la facultad de solicitar a las instituciones financieras el historial de sus clientes cuando así lo requieran. Todo esto para detectar actividades sospechosas, no refiriéndonos con esto al tráfico de drogas, armas, o personas, sino a los evasores fiscales, es decir, a las personas o empresas que generan dinero y no los reportan al fisco. (En este esfuerzo se aprovecha para identificar a quienes realizan actividades ilícitas. Recordemos que Al Capone, así como otros grandes mafiosos a través de la historia, han sido encarcelados acusados de evasión fiscal y no precisamente por sus actividades delictivas).

I) ¿En qué país se debe reportar el ingreso?

Supongamos que compras tus productos a un proveedor con domicilio en China, los vendes a un cliente con domicilio en España quien te paga a través de Paypal (empresa especializada en facilitar las operaciones de compra/venta en línea) con sede en Estados Unidos, de donde tú transfieres tu dinero a tu banco en México. ¿En cuál de todos estos países se deben de declarar los ingresos?

De igual manera un blogger que tiene su blog hospedado en un servidor en Japón, el cual es leído por un internauta en Venezuela, quien accede a una liga publicitaria patrocinada por una empresa en Alemania quien paga por ello al blogger, ¿A qué país se debe pagar los impuestos?

Si bien el tema aún no está plenamente regulado (y legislado) en muchos países, y otros tantos no cuentan con acuerdos para evitar la doble tributación (el pagar impuestos en más de un país por un mismo ingreso), hay un par de premisas que pueden utilizarse como base:

- Universalmente hablando, los ingresos deben ser declarados en el país donde se genera el ingreso.

- Existen países donde sus leyes fiscales exigen a sus ciudadanos y empresas a declarar su ingresos independientemente del país donde se encuentren (Es el caso de los ciudadanos norteamericanos, así como de los mexicanos que viviendo en el extranjero mantienen su domicilio fiscal en México).

Así que el primer punto a definir es, en una operación en Internet, en dónde se genera el ingreso. ¿En el país donde el cliente realizó la compra? ¿En el país donde el proveedor realizó la venta? ¿En el país donde se encuentra el servidor sobre el cual se hizo la transacción? ¿En el país de donde se surtieron los productos? ¿En el país donde se realizó la transacción financiera? ¡Es una verdadera manzana de la discordia! El tema es tan complejo, que por ello prácticamente no existen regulaciones universales al respecto en comparación a los esquemas comerciales tradicionales. De manera que el camino a seguir es el más lógico y natural:

Quien recibe el dinero debe reportar el ingreso en el país donde se encuentra su cuenta bancaria, que en el caso de los emprendedores, usualmente se encentra registrada en su país de residencia.

La lógica es simple: Como el fisco puede intervenir las cuentas e incluso bloquear el acceso del cuenta-habiente a sus recursos, es en este país donde debes preocuparte en pagar tus impuestos en primer lugar.

Nota importante: Si tú, tus clientes y tu banco se encuentran en el mismo país, todo queda regulado por la ley fiscal del mismo. Pero si vives fuera de tu país y sus leyes fiscales te piden reportar tus ingresos aunque vivas en el extranjero, lo mejor es que te acerques a un contador para que te asesore ya que, en este caso y a menos que existan acuerdos entre ambos países para evitar la doble tributación, es posible que tengas que pagar impuestos en ambos.

II) ¿Cómo reportar los ingresos?

En algunos países el proceso es muy sencillo: la diferencia entre los ingresos (depósitos) y los egresos (retiros) de tu cuenta bancaria, es lo que determina los impuestos a pagar. Sin embargo, en otros países (como México) es necesario tener un comprobante fiscal (la famosa factura electrónica) para reportar el ingreso a Hacienda. Cuando tu cliente te pide el comprobante fiscal, la emisión de la factura se da por sí sola… Pero la realidad es que en las operaciones en Internet entre particulares es muy raro que el cliente solicite factura, así que, ¿cómo se hace en estos casos?

En México existe el concepto de «Facturación Diaria o Global«, el cual rige a cualquier comercio al menudeo (la tiendita de la esquina, por ejemplo) y según el cual concentras en un solo documento las ventas de todos aquellos clientes que no te pidieron factura por su compra. En realidad no necesita ser diario, pero sí antes de que termine el mes en el que realizas la operación (sugiero no dejar todo para el último día y así evitar sustos por fallas en los sistemas informáticos durante el fin de mes).

El proceso en términos generales sería el siguiente:

1. Durante el mes vas recibiendo en tu cuenta bancaria los depósitos de tus clientes, sin importar si son en ventanilla bancaria o transferencia electrónica (aquí se incluyen las operaciones en las que Paypal, Google o cualquier otro ente en el extranjero te transfiera dinero a tu cuenta).

2. Una vez a la semana y el último día del mes (para cuando éste cae entre semana) realizas una factura con los siguientes datos:

- Registro Federal de Contribuyentes (RFC)

- Para las operaciones donde el dinero te lo transfieran desde un banco en territorio nacional: XAXX010101000

- Para las operaciones realizadas con clientes extranjeros, es decir, que la transferencia de dinero es internacional: XEXX010101000

- Razón social del cliente: Ventas al público en general

- Domicilio: No es necesario llenarlo

- País: México para las operaciones nacionales, y el país de procedencia de los recursos en caso de las internacionales

- Forma de pago: Pago en una sola exhibición

- Método de pago: No identificado o Transferencia Bancaria

- Condiciones de pago: Contado

- Moneda: Si la moneda en la que finalmente te depositan se encuentra en pesos mexicanos, deja en blanco esta sección junto con el tipo de cambio. En caso contrario (es decir, que tengas una cuenta en dólares por ejemplo) sí debes indicar la moneda y el tipo de cambio del día en que realizaste la operación.

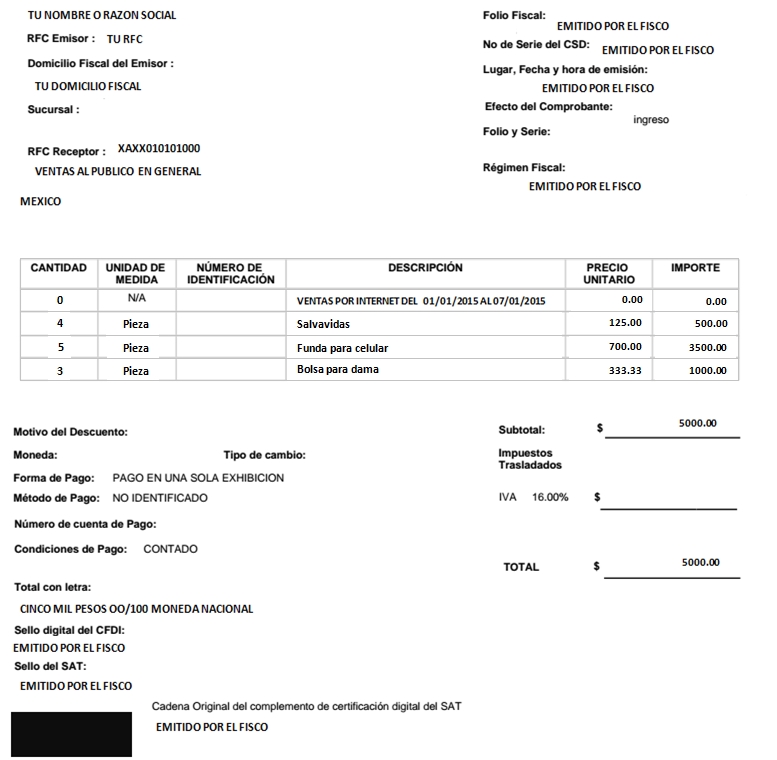

- Concepto: Tu concepto (Servicio o Venta) y el rango de fechas en que este se efectuó. En caso de venta de artículos, es necesario desglosarlos. Es decir, que si durante la semana vendiste 4 salvavidas, 5 fundas para celular y 3 bolsas todo en fechas distintas, lo sumarices (ver ejemplo).

- IVA: Según la Ley del IVA (Impuesto al Valor Agregado) vigente, el IVA no se desgloza en las facturas emitidas al público en general, si bien no quiere decir que no tenga que pagarse (la regulación al respecto es algo compleja, por lo que es muy recomendable acercarse a un contador)

Ejemplo de una factura a público general por operaciones de comercio electrónico

Supongamos que durante la semana del 1 al 7 de enero vendiste a 4 clientes distintos a través de Mercado Libre productos por un total de $3,000.00, y que por otras operaciones tenías un saldo a favor en Paypal por $2,000.00 que también descargaste en esa misma semana. La factura diaria quedaría como sigue:

Ejemplo de factura de ventas realizadas a través de Internet a clientes diversos siguiendo la regulación mexicana vigente (Clic para agrandar)

Como te das cuenta no es necesario que desgloces las operaciones ni que menciones a los clientes. Esa es la característica de la factura «diaria»: Englobar todas tus operaciones en una sola. Otros conceptos que podrías utilizar son:

- Servicio de soporte técnico al público en general realizado entre el 01-Enero-2015 y el 07 de Enero del 2015

- Servicio de asesorías en matemáticas al público en general realizadas entre el 01-Enero-2015 y el 07 de Enero del 2015

- Venta de espacios publicitarios por Internet realizados entre el 01-Enero-2015 y el 07 de Enero del 2015

Observaciones finales

- Si no estás dado o dada de alta en Hacienda, es necesario te acerques a un contador para que te den de alta, ya sea como Persona Física con Actividad Empresarial (Asesorías especializadas) o dentro del Régimen de Incorporación Fiscal (Tienda por Internet o Blogger). Y si eres empleado, si bien ya debes estar dado de alta ante el fisco, también es necesario que incrementes tu actividad actual (Sueldos y Salarios) a una de las anteriores.

- Procura que los depósitos se realicen en una cuenta bancaria específica, en la cual no realices otro tipo de depósitos. Esto para que haya mayor claridad y transparencia en las operaciones y puedan cuadrarse de forma sencilla con tus facturas.

- Este proceso no aplica cuando existe una relación contractual o si prestas servicios por honorarios a un extranjero. En estos casos existen regulaciones adicionales qué considerar, las cuales se ven afectadas por la naturaleza de los servicios prestados y el contenido del contrato, por lo que la asesoría de un contador con experiencia se vuelve imprescindible.

Cualquier comentario, inquietud o desacuerdo, como siempre será bienvenido 😉

Mis mejores deseos para el crecimiento de tu negocio ¡Éxito!

Este artículo fue publicado por primera vez en practifinanzas.com. Si tienes interés en compartirlo publicándolo en tu blog o página web (reblogging), por favor sigue esta liga.

¿Tienes alguna experiencia que quisieras compartir con nosotros? ¿Te quedó alguna duda o inquietud? Déjanos tus comentarios, los cuales seguramente enriquecerán a otros lectores. Si te gustó este artículo y te pareció de utilidad, te invitamos a suscribirte sin costo para que recibas los próximos directamente en tu cuenta de correo. Estamos seguros que serán de tu interés. También te invitamos a dar clic en Me Gusta de Facebook y +1 de Google.

Referencias

- Portal de la OCDE (Organización para la Cooperación y el Desarrollo Económico) – Página oficial

- Portal de Paypal – Página oficial

- Biografía de Al Capone – Wikipedia

- Ley del IVA – (PDF) Portal de la Cámara de Diputados

- Ley del ISR – (PDF) Portal de la Cámara de Diputados

- Imagenes

- Imagen principal: Adrián en La Pócima Márketing de Negocios

- Ejemplo de Factura Diaria: Mauricio Priego en Practifinanzas

Hola, Que tal Mauricio?

Mi pregunta es referente a que en el artñiculo mencionas que, si vendes en Estados unidos, tus clientes te pagan con cuantas de estados unidos(paypal), pero recibes el dinero a tu cuenta en México, podrias pagar dos impuestos.

Mi pregunta es especificamente en este ejemplo,¿se deben de pagar dos impuestos?

Hola, tu artículo me ha servido de mucho. Yo tengo un blogger con publicidad de adsense. Me quiero dar de alta para empezar a declarar mis ganancias. Sabes en que categoría de Servicios me puedo dar de alta? Me encontre con puras de agencias de publicidad y cosas así pero que no se refieren a publicidad de internet. Espero me puedas resolver esa duda, gracias por compartir tus conocimientos!

Muchas gracias por la información, me aclaró en gral este tema, aunque tengo una duda que espero me puedas aclarar también.

Si en dicha actividad de venta por internet me pagan a traves de Paypal pero yo no bajo el pago a mi cuenta bancaria? es decir, me quedo con el dinero en Paypal y yo hago uso de el, es decir a su vez hago mis compras por paypal, en resumen uso el dinero sin pasar por mi cuenta bancaria, también estoy obligado a declarar al SAT eso? o solo si el dinero pasa a traves de mi banco?

de antemano muchas gracias!!

Hola Arturo,

En el 2015 Paypal comenzó a operar con figura fiscal en México, con lo que quedó sujeto a las leyes mexicanas. En el caso de la Ley contra el Lavado de Dinero, se establece que toda aquella persona o empresa que gestione recursos de terceros (que es lo que hace Paypal, gestiona tus cobros y pagos), debe reportar quiénes son sus clientes al fisco.

Claro está que esta ley nace buscando combatir el lavado de dinero del narco y no precisamente fiscalizar a los usuarios de Paypal… Pero legalmente sí podría el SAT a Paypal un reporte de tus actividades. Puedes encontrar más información en Paypal comenzará a reportar al fisco operaciones realizadas por sus usuarios.

Excelente inicio de semana!

Muchísimas gracias por tu respuesta, me queda mas claro ahora, saludos y buena semana!!

Hola ofreces asesorias personalizadas? Tengo un blog con publicidad de Adsense y mis ganancias superan los $100,000 mxn mensuales. Me urge comenzar a declarar no quiero meterme en problemas, estoy dispuesto a pagar muy bien por tu asesoria. Espero me contestes!

Hola! Efectivamente brindo asesorías personalizadas. Te mandé un correo hace unos momentos para ponernos de acuerdo 😉

Sólo un detalle: la pagina web que pusiste parece que no existe, con lo cual no contará como enlace para su calificación. Si gustas puedo corregirla, sólo indícame cual es la correcta.

Excelente día!

hola mauricio.

queria saber si conoces alguna herramienta de un contador automatizado que lleve la cuenta del dinero para pagar los impuestos por internet

gracias Mauricio por la información, creí que era mas complicado…pero quería preguntarte algo mas, hay algún limite o tope de ingresos para que el régimen de declaración cambie de factura diaria a algo mas? saludos

Hola Ibhar,

Me alegra que la información te haya sido de utilidad, esa es mi mayor recompensa 😉

Te respondo con un ejemplo: Muchas gasolineras generan sus facturas de manera mensual. ¿Motivo? Darle oportunidad a sus clientes de solicitar sus facturas electrónicas. Por ello es que terminado el mes, en muchos casos, ya no te permiten facturar.

Desconozco cuánto vendas, pero una gasolinera fácilmente rebasa el par de millones de pesos mensuales. En conclusión, no hay una regulación en especial que te obligue a generar tus facturas al público en general en base a alguna periodicidad específica. Lo único que se pide es que todos tus ingresos se facturen, de preferencia en el mismo mes.

¡Éxito en tu negocio!

Gracias por la información , ahora es muy dificil saber todo sobre el sat

Bueno, ¡creo que es imposible saber todo sobre el SAT! Pero la lucha se hace 😉

¡Que tengas un excelente día!

Que tal Mauricio recibe un cordial saludo, tengo una duda que espero me puedas ayudar, actualmente estoy tributando en el régimen de sueldos y salarios y en el de RIF, al realizar este movimiento en el SAT mi obligación de presentar la declaración anual por sueldos y salarios fue removida y solo se me aumentaron los obligaciones bimestrales, pregunta?, para los sueldos y salarios y la declaración de aportes voluntarias al AFORE, este beneficio desaparece? o ahora se hace bimestral?, gracias de antemano, saludos!

Que tal buen día, me gusta mucho este blog, me ha servido mucho!

Tengo una duda, espero puedan ayduarme con ella.

He estado vendiendo algunas cosas usadas y otras nuevas en mercadolibre, pero es más bien porque quise deshacerme de ellas y tener el dinero. e

Es decir, no me dedico realmente a la venta por internet, mi pregunta es: en estos casos que son ingresos por ventas esporadicas de bienes que eran míos y por montos no mayores a 1000 pesos a la quincena (o menos), también hay que pagar impuestos?

Saludos estimado Mauricio. Pregunta: si al vender una App y recibir ingresos de varios países por el Servicio que ofrece dicha aplicación, si estos van a una cuenta de un Banco Virtual como Skrill de Inglaterra, los impuestos se me originarían solamente en el país de donde es el banco en cuestión ??? Por otro lado, si esas Ganancias no llegan a mi cuenta mexicana y la App está dada de alta desde México, esto generaría de todas maneras Impuestos dobles ???