Platicando con un amigo la semana pasada (@miguelggarcia a quien desde aquí mando un abrazo), cuestionaba la frase «Rendimientos pasados no garantizan rendimientos futuros» – la cual encontramos frecuentemente cuando se nos presentan rendimientos de AFORES y Fondos de Inversión -, ya que a primera instancia pareciera un ejercicio donde se persigue al ganador del año anterior. Y es que estamos acostumbrados a que en las cuentas de ahorro (ahorro a la vista, pagarés, plazos fijos) desde un principio sabemos cuánto vamos a recibir en intereses por nuestro dinero, mientras que al invertir nadie puede con honestidad decirnos cuánto recibiremos al final… y si las inversiones supuestamente son mejores ya que dan mejores rendimientos, ¿cómo es que se tiene esa incertidumbre de cuánto se va a ganar? ¿Realmente dan mejores rendimientos? La respuesta es que sí, los fondos de inversión te darán más por tu dinero que las cuentas de ahorro, pero es necesario comprender cómo operan ya que funcionan de manera distinta. (Nota: Para efectos de darles ejemplos reales, me basaré en el fondo de inversión Valmex15B1F1 el cual me ha dado en lo personal buenos resultados).

Platicando con un amigo la semana pasada (@miguelggarcia a quien desde aquí mando un abrazo), cuestionaba la frase «Rendimientos pasados no garantizan rendimientos futuros» – la cual encontramos frecuentemente cuando se nos presentan rendimientos de AFORES y Fondos de Inversión -, ya que a primera instancia pareciera un ejercicio donde se persigue al ganador del año anterior. Y es que estamos acostumbrados a que en las cuentas de ahorro (ahorro a la vista, pagarés, plazos fijos) desde un principio sabemos cuánto vamos a recibir en intereses por nuestro dinero, mientras que al invertir nadie puede con honestidad decirnos cuánto recibiremos al final… y si las inversiones supuestamente son mejores ya que dan mejores rendimientos, ¿cómo es que se tiene esa incertidumbre de cuánto se va a ganar? ¿Realmente dan mejores rendimientos? La respuesta es que sí, los fondos de inversión te darán más por tu dinero que las cuentas de ahorro, pero es necesario comprender cómo operan ya que funcionan de manera distinta. (Nota: Para efectos de darles ejemplos reales, me basaré en el fondo de inversión Valmex15B1F1 el cual me ha dado en lo personal buenos resultados).

Primera diferencia: Concentración de dinero Vrs Cartera de inversión

En una cuenta de ahorro, el banco concentra el dinero de sus clientes ofreciéndoles una tasa de interés lo más atractiva posible para competir exitosamente con otros bancos. Con ese dinero realiza inversiones y ofrece créditos (hipotecas, tarjetas) a sus mismos clientes por los cuales les cobra intereses y comisiones de lo cual obtiene su ganancia y le paga el rendimiento acordado a los ahorradores.

En un fondo de inversión, la institución financiera adquiere pagarés y bonos de empresas y gobiernos (Fondos de Deuda) así como acciones de empresas (Fondos de Renta Variable) entre otros instrumentos de inversión. La suma total de lo invertido se divide en partes iguales llamadas acciones siendo éstas las que se ponen a disposición de los clientes inversionistas. En este caso, el rendimiento de los activos de los que está compuesto el fondo de inversión es lo que determinan el rendimiento del fondo, teniendo por tanto las instituciones financieras expertos analizando las mejores opciones para integrar la cartera del fondo buscando así dar a sus clientes inversionistas mejores rendimientos que la competencia.

Segunda diferencia: Realizar un depósito Vrs Comprar acciones

Supongamos que en enero del 2011 tenías $10,000 que deseabas ahorrar por un año (por ejemplo para tu boda o los 15 años de tu hija):

En el caso de haber decidido ahorrar en un banco, podrías haber abierto una cuenta de ahorro a plazo fijo mensual con un rendimiento del 4.3% anual, en la cual depositabas el total de tu dinero.

En comparación podrías haber decidido participar en el fondo de inversión Valmex15 – el cual el año anterior (2010) había tenido un rendimiento del 9.46% – con lo que hubieses comprado acciones, las cuales en ese momento tenían un precio de $1.62 la unidad, por lo que en el ejemplo hubieses adquirido 6,172 acciones del fondo (10,000/1.62) quedándote en efectivo $1.36

Tercera diferencia: Intereses Vrs Plusvalía y Minusvalía

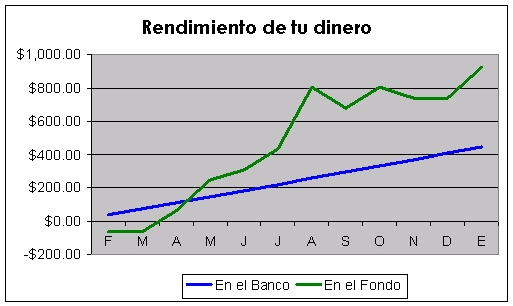

Conforme pasaban los meses, el comportamiento de tu dinero hubiera sido distinto en tu ahorro y en tu inversión, como podemos ver a continuación (clic para agrandar):

Como podemos ver, el dinero en el banco crece de forma continua y estable según la tasa de interés contratada, mientras que en el fondo de inversión los rendimientos varían de un mes a otro. De esta forma, de haber retirado tu dinero del fondo en febrero, hubieras tenido una pérdida de $61. Por el contrario, de haberlo retirado en agosto, la utilidad hubiera sido de $802, mientras que en septiembre se hubiera reducido a $678.

¿Qué sucede? Que mientras en la cuenta de ahorro el rendimiento se calcula en base a la tasa de interés, en los fondos de inversión se valora en base al precio de la acción. Adicionalmente, mientras en el ahorro cada mes se suma el interés al capital, en el fondo el rendimiento lo obtienes en el momento de vender tus acciones. ¿Qué quiere decir esto? Que mientras no las vendas no tienes ni utilidad ni pérdida, sino minusvalía y plusvalía.

Minusvalía – Reducción temporal de tu capital invertido debido a que baja el precio de la acción

Pérdida – Recibir menos dinero del que invertiste al momento de vender tus acciones, por tanto, mientras no vendas tus acciones no has perdido dinero.

Plusvalía – Incremento temporal de tu capital invertido debido a que sube el precio de la acción

Utilidad – Recibir más dinero del que invertiste al momento de vender tus acciones, por tanto, mientras no vendas tus acciones no has ganado dinero.

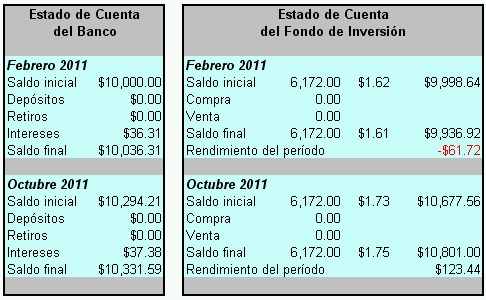

Cuarta diferencia: Los estados de cuenta

Mientras que los estados de cuenta del banco te indican el saldo en dinero que tienes al final del mes (el dinero es tuyo), en el fondo de inversión te indican el rendimiento que obtuviste específicamente en ese mes (no es tu dinero, sino la plusvalía o minusvalía obtenida por la diferencia de precio de la acción entre el primer y el último día del mes).

Quinta diferencia: Retirar Vrs Vender acciones

Supongamos que en el mes de Noviembre hubieses necesitado, por cualquier motivo, $1000.

En el caso del banco, el día de tu vencimiento pedirías se te entreguen los $1,000. El efecto es que te quedarían, según las tablas vistas previamente, $9,369.10 en tu cuenta.

En el caso del fondo de inversión, el día que necesitaras el dinero (ojo, no es un día específico del mes) hubieses tenido que vender 575 acciones, que a $1.74 que se encontraban en aquel momento, hubiesen significado $1,000.50, quedándote en tu fondo 5,597 acciones.

Sexta diferencia: Plazo Vrs Horizonte de Inversión

En el caso del banco, los mejores rendimientos que puedes obtener en cuentas de ahorro es a través de pagarés bancarios y cuentas a plazo fijo, en las que a través del contrato te comprometes a no retirar tu dinero dentro del período establecido. De esta forma, si contratas un pagaré a 28 días y necesitas urgentemente dinero el día 20, no puedes retirar tu dinero… o te cobran una fuerte comisión (entiéndase penalización) por hacerlo.

Con los fondos de inversión no tienes plazos forzosos, sin embargo, por la naturaleza de los instrumentos con los que está formado, se te sugiere mantener tu dinero por un período de tiempo llamado Horizonte de Inversión para así obtener un mayor rendimiento. Ejemplo: En el caso de Valmex15, su horizonte de inversión es de 3 meses, lo que significa que se te sugiere no retirar tu dinero en ese tiempo. Si observas las tablas anteriores, de haber depositado en Enero, en abril habrías retirado el dinero con una utilidad de $61.72 brincando la minusvalía de febrero y marzo. Sin embargo, de haber depositado en julio (precio $1.69) y retirado en agosto (precio $1.75), hubieras retirado tu dinero con una utilidad de $370 (3.55%) ¡en un solo mes!

Existen fondos de inversión de vencimiento diario (horizonte de un día), de varias semanas, varios meses y aún de varios años en el caso de los fondos de renta variable.

Séptima diferencia: A mayor seguridad, menor rendimiento

En el caso de las cuentas de ahorro, tanto tu capital como el rendimiento que vas a obtener están asegurados desde el momento de la firma del contrato aunque siempre serán menores no sólo a los fondos de inversión, sino en muchas ocasiones a la inflación (En estos momentos, cuando la inflación anual del 2011 fue de 3.82%, las cuentas bancarias a la vista dieron en promedio un 0.50%, los pagarés bancarios a un mes 3.48% y las cajas de ahorro 4.6%, mientras que Valmex15 dio el 9.94%). La lógica sería algo así como «más vale pájaro en mano que cientos volando».

En el caso de los Fondos de Inversión, existen diferentes opciones según el perfil de cada inversionista con diferentes niveles de riesgo, y claro está, diferentes rendimientos. Sólo por poner unos ejemplos (rendimientos en el último año):

- Actiren, fondo de deuda de muy corto plazo: 0.98%

- Actigob, fondo de deuda de mediano plazo: 2.75%

- Loyd-usb, fondo de cobertura de largo plazo: -71.07%

- ActiusB, fondo de renta variable largo plazo: 11.02%

- ActidowB, fondo de renta variable largo plazo: -3.82%

Como podemos ver, en el caso del Loyd-usb el inversionista no sólo no hubiese ganado dinero, sino que podría haber perdido casi tres cuartas partes de su capital. Por ello es en extremo importante asesorarte antes de adquirir un fondo de inversión, principalmente los que implican un riesgo alto, de forma que participes en aquel que se ajuste a tus necesidades de liquidez y perfil de inversión. Cuida que el asesor tenga experiencia, esté capacitado, esté respaldado por una institución financiera sólida y que se preocupe sinceramente en conocer tu caso en particular. Si trata de venderte un fondo sin antes saber de ti, entonces estás ante un vendedor y no ante un buen asesor.

Conclusión

Como hemos podido ver, la frase Rendimientos pasados no garantizan rendimientos futuros es cierta, mas no por ello representa una incertidumbre que deba angustiarte. Imaginemos un campeonato de fútbol: Nadie puede garantizar quién será el ganador, pero en base a ver su calidad de juego, la habilidad de los jugadores que integran el equipo y sus resultados en partidos previos, puedes tener una idea bastante aproximada de quién será el ganador. La diferencia es que en el caso de las inversiones no necesitas estar en el fondo que dio el mejor rendimiento para ser un ganador, sino tan solo obtener rendimientos iguales o mayores a los esperados… Lo recomendable es revisar junto con tu asesor de forma periódica el rendimiento de tu portafolio de inversiones (los fondos en los que participas) para así ajustarlo en cuanto a rendimientos, expectativas, cambios en tu perfil y tus necesidades de liquidez.

¡Éxito!

¿Has tenido alguna experiencia invirtiendo en fondos de inversión que quisieras compartir con nosotros? ¿Te quedó alguna duda o inquietud? Déjanos tus comentarios, los cuales enriquecen a todos aquellos que lean este artículo.

Si te gustó este artículo y te pareció de utilidad, te invitamos a suscribirte sin costo para que recibas los próximos artículos directamente en tu cuenta de correo. Estamos seguros que serán de tu interés. También te invitamos a dar clic en Me Gusta de Facebook y +1 de Google.

Temas adicionales

- Estrategias de Ahorro e Inversión Parte II. Instrumentos de inversión

- Estrategias de Ahorro e Inversión Parte III. Pasando de ahorrador a inversionista

- El decálogo del inversionista

- Los Axiomas de Zurich – 12 Reglas de oro para los inversionistas

- Combatiendo a la inflación: el enemigo silencioso de tus finanzas personales

Excelente artículo acompañado de gráficas que permite ver de forma más real el rendimiento del dinero al invertir en un fondo de inversión. ¡Gracias!

Me alegra que la información te haya sido de utilidad, esa es mi mayor recompensa 🙂

me gusto mucho tu articulo, me saco de muchas dudas, ya que tengo 55 años estoy tratando de mejorar mi fondo para el retiro, y pienso que invertir en cetes mejoraria mi fondo, mas que meterlo a mi afore, ¿estoy en lo correcto?

Hola Marcos, en términos generales tu razonamiento es correcto.

Las Siefores – instrumentos donde invierten las Afores – En realidad son fondos de inversión con diferentes grados de riesgo debido a su exposición al mercado de valores: Muy alta para los jóvenes (Siefore básica 4) y menor para las personas cercanas a su pensión (Siefore Básica 1). Y lo anterior es correcto debido a que en el largo plazo, el mercado de valores, desde su creación allá por el siglo XVI, a demostrado siempre ser a la larga la mejor opción de inversión.

Pero a ti te quedan entre 5 y 10 años para pensionarte, dependiendo la edad a la que pienses hacerlo. Por lo que la mejor práctica es diversificar tu inversión en productos de muy bajo riesgo… Como los CETES,que adicionalmente han llegado a dar rendimientos del 7% anual en los últimos meses.

Por tanto ¡adelante con tu estrategia!

Mis mejores deseos para ti y tu familia durante el 2018 ¡Feliz año nuevo!

Buenas tardes, mi experiencia con un banco no fue buena el producto es recomp 2 y la verdad le ganaria mas trabajando mi dinero por fuera. Estoy super interesado en aprender a manejar fondos de inversion y poder ver crecer mi dinero.

Gracias por sus comentarios.

Hola Mauricio. Excelente artículo.No tengo grandes conocimientos sobre el tema, ¿pero como crees que se comporte el mercado de fondos de inversión con respecto a la posibilidad de que sea electo Trump? porque algunas cosas subirán y otras bajarán, ¿es aconsejable invertir ahora y en que? Gracias.

Estimado Mauricio, gracias por el artículo. Yo solo quiero compartir mi opinión y experiencia sobre fondos de inversión, que no puedo decir que haya sido mala pero tampoco espectacular. Excepto una vez que la Casa de Bolsa no queria liquidar mis fondos (estaba cayendo la bolsa) pero al final se arregló. Para mi es una forma mas de ahorro, que nos permite sentirnos inversionistas pero no donde no logramos grandes rendimientos. Ahora se abren cuentas desde 10 mil pesos pero imaginate la ganancia que tienen quienes invierten esa cantidad en fondos de deuda, por ejemplo un 1% menos impuestos y comisiones, lo que te queda es nada. Tu sabes que además segun el monto que inviertes es la serie que te asignan y si varia mucho el rendimiento. Un detalle importante comparando con los pagarés bancarios, es que los fondos no estan protegidos en caso de una pérdida fuerte al venderlos, mientras que en el caso de los instrumentos bancarios, tambien precarios en rendimientos, si cuentan con una protección del IPAB de 400,000 UDIS. Pero en fin, me parece algo interesante como una forma de ahorro y los utilizo. Creo que todos deberiamos tener una parte en fondos y otra en bancos. Sigo con interes todas tus publicaciones. Muchas gracias.

Si te gusta la seguridad, ¿por qué no usar cetesdirecto en lugar de pagarés bancarios? No hay costos de manejo de cuenta, ni comisiones. Y los rendimientos pueden ser mejores.

Gracias por compartirnos tu experiencia Alex,

De ella subrayo dos elementos: La importancia de la diversificación (es decir, no tener todos los huevos en una misma canasta, sino como mencionas tener una parte en fondos y otra en el banco), y el que uno arme su estrategia de ahorro e inversión de acuerdo a sus necesidades y prioridades. Mencionaste tu experiencia en fondos de deuda, sin embargo, los fondos de renta variable dan en el largo plazo mayores rendimientos… Eso sí, el riesgo (entendido como fluctuaciones que potencialmente te pueden reflejar minusvalías, que si no estás preparado para ellas, se convierten en pérdidas) es más elevado.

Por tanto, si tu perfil es conservador (es decir, buscas la seguridad), es una buena opción quedarte en la seguridad de los pagarés bancarios con diversificación en fondos de deuda. Aunque como comenta Edith en otro comentario, podrías explorar los CETES, los cuales, al final, son también instrumentos de deuda pero del Gobierno Federal.

Nuevamente gracias, ¡y éxito!